中国证券业历史上第一个律师写招股书的初始项目,律师费是多少?

将于10月10日上市的科技创新板IPO公司富创精密再次引起关注。其披露的IPO律师费高达3750万元,创a股IPO历史新高。

消息一出,震惊了IPO圈。不仅律所的同行在关注,一些券商的投行人士也惊叹不已,主要是这个费用已经超过了大部分IPO项目的保荐和承销费用。

对于第一个律师写招股书的IPO项目,中伦律师事务所派出了豪华团队。此次撰写的富创精密招股书共273页,低于IPO市场平均水平。

不过,多位受访IPO律师表示,总体来看,富创精密案可能难以复制。

第一笔写招股说明书的律师费用出现了。

近日,富创精密披露的最新版招股书显示,本次IPO总费用为2.63亿元,其中保荐承销费2.07亿元,律师费高达3750万元,远高于审计验资费1278.3万元。

中国券商记者根据Wind数据统计发现,本次IPO的律师费创下a股IPO市场的历史新高。富创精密表示,此项费用包括发行人律师费用、撰写招股说明书律师费用、核查笔录律师费用。

虽然市场对写入招股书后增加律所收入有一定预期,但近3800万IPO的律师费仍让业界瞠目结舌。

与其他中介机构相比,从承销商角度来看,历史上已披露承销保荐费用的3816单IPO项目中,54%的项目承销保荐费用低于3750万元。注册制时代,保荐人不仅要写招股说明书,还要充分发挥承销能力。在此背景下,2021年至今,28%的IPO项目保荐承销费用低于3750万元。

从审计机构的角度来看,一般来说,IPO项目的法律费用往往低于会计师事务所的审计费用。据记者统计,历史上3000多个IPO项目都是如此。不到400家IPO律师费超过审计费。在富创精密项目中,律师费是审计费的近3倍。

公开信息显示,富创精密的保荐人为中信证券,中介机构为立信会计师事务所和北京中伦律师事务所。准备招股说明书及核查笔录的律师有唐、顾平宽、穆、苏福雷、五人。

IPO律师费能上一个台阶吗?

写律所的招股书可以增加收入,但律师的铅笔未来是否会成为主流,业内人士对券商中国记者表示,还需要观望。不少受访者认为,富创精密案例难以复制。

深圳一位IPO律师表示,从律师费的数据来看,历史上确实有几千万的IPO律师费,但只是少数。一方面,律师费很难收取;另一方面,写招股书一般可以套用一个模板,含金量不会特别高。另外,律师写招股说明书的经验,整体来说是不够的。

曾律师事务所的一位合伙人在接受记者采访时表示,律师写一份好的招股说明书并不容易。“他们不仅需要法律专业素质,还需要金融知识和对发行人所属行业的了解。”

中国券商记者根据Wind数据统计发现,2017年以来,IPO项目平均法律费用为256万元。

历史上IPO律师费超过2000万的只有12家,多为主板企业。比如今年IPO律师费超过2000万,包括中海油,德恒律师事务所收2434.86万元;另一个是创业板项目易点天下(行情301171,诊股),浙江侧田律师事务所收了2107.75万元。此外,还有81家公司的律师费在推出时超过1000万元。

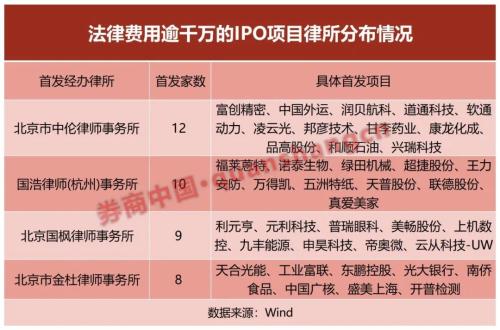

在IPO律师费超千万的大项目中,中伦律师事务所市场份额较高,共有12家,位居第一。值得一提的是,富创精密IPO的律师费也超过了该律所2019年并购后参与的中外运再上市项目(律师费3500万元)。

国浩律师事务所以10名紧随其后。北京国风律师事务所9家,北京金都律师事务所8家。

招股说明书不足300页。

今年1月,证监会正式发布《关于注册制下提高招股说明书信息披露质量的指导意见》,其中提到“律师可以与保荐机构共同起草招股说明书,提高招股说明书的规范性。”作为第一个吃螃蟹的人,中伦律师事务所对富创精密IPO项目的探索备受市场关注。

从科创板审核来看,富创精密2021年12月被受理,今年1月进入询价环节。该公司已经经历了两轮调查。关于招股说明书的信息披露在第一轮问询中被提及。要求上交所发行人、保荐人和律师根据《科技创新板招股说明书指引》完善招股说明书信息披露。比如,需要删除本次发行相关主体作出的重要承诺、招股说明书内容提示、风险因素中竞争优势的表述;报告期内发行人竞争劣势及关联交易的补充摘要。今年5月,富创精密通过市委会议,8月下旬获得注册批文。

业内人士表示,上述问询在其他科创板项目中普遍存在,监管层一直致力于减少招股说明书的冗余,提高信息披露的有效性。

招股说明书作为申报企业信息披露的重要载体,不仅是法定的披露文件,也是投资决策的依据。监管部门在上述意见中提到,针对招股说明书篇幅较长、投资者决策缺乏针对性和关联性、语言不够简洁等问题,研究采取有效措施,切实提高招股说明书信息披露质量:

首先,精简合规信息和冗余信息,突出重要性。

二是突出与投资决策相关的信息,加强针对性。

三是优化招股说明书的语言表达和版面设计,提高可读性。

以创业板为例。在深交所对发行人和中介机构的监管下,创业板上报的公司招股说明书平均页数从改革初期的592页下降到380页,招股说明书信息披露冗余问题得到明显改善。

在以信息披露为核心的注册制时代,第一个律师写招股书的IPO案例中,富创精密招股书有273页,低于创业板平均水平。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

延伸阅读

-

苹果已在展望2nm处理器,计划2025年量产

-

百事公司确认特斯拉Semi卡车将于12月开始交付

-

雷蛇牵手微软,限量款Xbox手柄以及充电底座现已上市:约1400元

-

首款RISC-V笔记本电脑上市:搭载阿里平头哥曳影1520SoC,超10

-

我国成功在海上发射一箭双星:微厘空间北斗低轨导航增强系统S5/S6试验卫

-

诺基亚C31通过工信部认证,即将在国内上市:支持10W充电但不送充电器

-

3000元价位VLOG相机来了?消息称索尼下周发布更入门ZV机型

-

《宝可梦:朱/紫》需要7GB空间,官方公布最新“奇麒麟”实机演示视频

-

沙盒游戏《StreetsofRogue2》明年发售:可开车、建造、耕作、

-

富士康宣布代工电动汽车,将在俄亥俄州为INDIEV生产原型车